코로나 19가 사라지고 완화되면, 결국 전통 산업, 컨택트 산업이 살아날 것이다.

그 중, 정유는 (요즘, 전기차, 탄소...등등 얘기하더라도...) 인프라, 개발, 동남아 등등의 수요로 반드시 살아날 것으로 본다. by 개미투자자

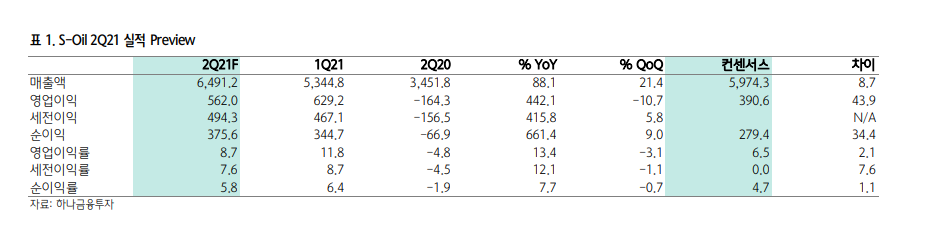

Q21 영업이익 컨센 44% 상회 전망. 윤활기유 초강세

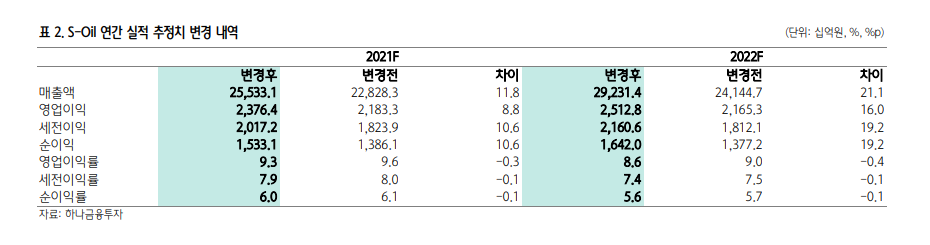

2Q21 영업이익은 5,620억원(QoQ -11%, YoY 흑전)으로 컨센(3,906억원)을 44% 상회할 전망이다.

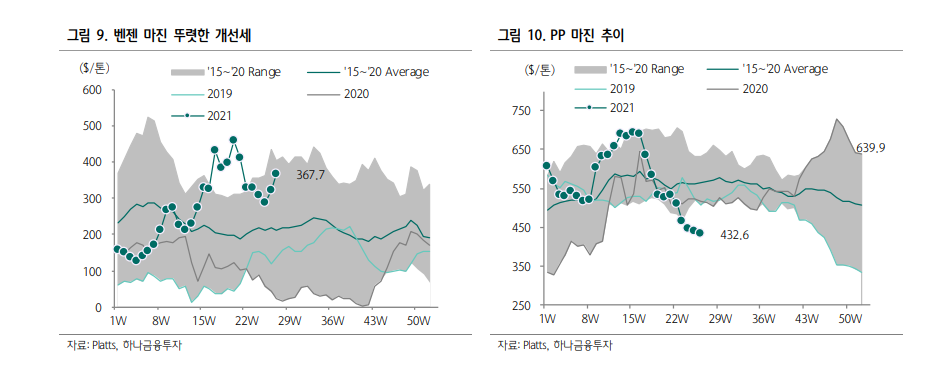

윤활기유가 3Q11 이래 최대 실적이 예상(2,141억원)되는 가운데, PO의 초강세와 PX/벤젠 반등으로 화학 또한 뚜렷한 개선(QoQ +60%)이 기대된다. 정유 영업이익은 1,904억원(QoQ -44%)을 예상한다.

이 중 재고관련이익은 900억원을 추정한다.

3Q21 영업이익 QoQ 소폭 증익 전망

3Q21 영업이익은 5,935억원(QoQ +6%, YoY 흑전)으로 전분기 대비 개선을 전망한다. 윤활기유/화학사업은 전분기와 유사한 수준으로 이익을 추정했고, 정유 영업이익은 2,405 억원으로 QoQ +26% 개선을 추정한다.

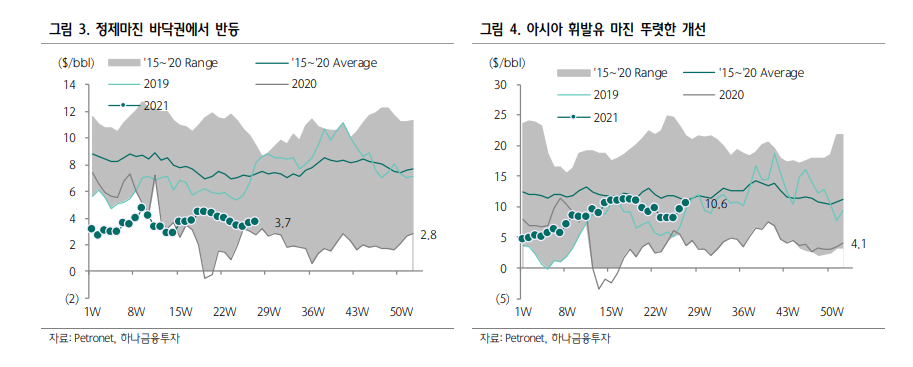

재고관련이익은 반영하지 않았고, 정제마진 2$/bbl 개선을 가정했다.

추정치/TP 상향

간과했던 윤활기유와 RUC/ODC 주목 실적 추정치 10% 상향의 결과로 TP도 13만원에서 14만원 으로 상향한다.

투자포인트는 다음과 같다.

1) 하반기 정제마진 개선을 예상한다. 역내 수요의 50%를 차지하는 인도/중국의 코로나 재확산이 완화되고 있다. 특히, 인도는 6월 휘발유/경유 판매가 MoM +20% 개선되었고, 정제설비 가동률도 5월을 바닥으로 상향되기 시작했다.

중국 광둥성 전력난 및 옌텐항 이슈도 완화 국면이다.

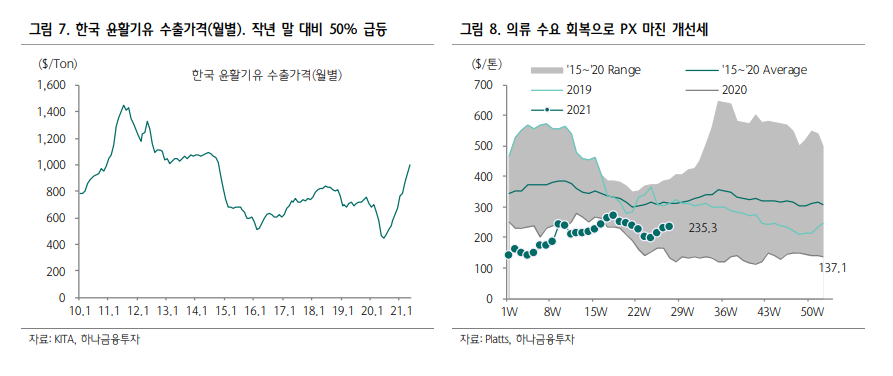

2) 정제마진 약세에도 불구하고 2Q21 호실적 배경은 윤활기유 덕분이다. 윤활기유 한국 수출가는 작년 말 대비 50% 급등했다. 선박 및 기계, 자동차 등 주요 전방 수요 개선에 따른 결과이며, 이는 유지 될 가능성이 높다.

3) 2018년 말 완공된 RUC/ODC는 휘발유, PO, PP가 주요 생산 제품이나 2019년은 설비 결함, 2020년 B-C와 휘발유 간 마진 역전으로 2년 간 정상 가동 되지 못했다. 하지만, 최근 [휘발유]-[B-C] 마진 정상화와 PO 강세에 따른 높은 가동률(130~140%) 영향으로 이익 기여도가 큰 폭 상승하였으며, 이 추세는 하반기에 더욱 강화 될 것이다.

즉, 2년 간 간과했던 RUC/ODC의 제대로 된 이 익 기여를 보게 될 것이다.

4) 의류 수요 회복 및 벤젠 다운 스트림 수요 강세로 PX/벤젠 반등이 지속될 전망이다.

5) 회사가 제시한 배당성향 30% 감안 시 DPS는 4,000원으로 현 주가에서의 배당수익률은 3.8%로 배당 매력이 살아난다.

7월은 다소 어려운 투자시간이 아닐까 싶은데...

여러 종목을 최대한 탄력적으로 운용할 계획.

현금 비중 20%는 항상 keep하도록 생각 중...

그래서, 일부 종목의 비중이 낮아질 때, 에스오일 우선주의 비중이 낮아지지 않기를 스스로 바랄 뿐...

S-OIL 우선주, 실적&배당 기대 - https://gimhaechonnom.tistory.com/m/809

S-OIL 우선주, 실적&배당 기대

오늘 발행된, 에스오일(S-OIL)에 대한 목표주가가 다양하다. 증권가 S-OIL 보통주 목표주가 "10만원, 14만원, 16만원" 보통주 기준으로 현 시가배당률은 4%대. 실적&배당 여전히 매력적이다! 아래 주요

gimhaechonnom.tistory.com

쌍용C&E, 배당주로 손색없음. (tistory.com)

쌍용C&E, 배당주로 손색없음.

쌍용C&E(구, 쌍용양회)는 개인적으로 배당주이자, 앞으로 인프라, 주택공급 확대에 따른 수혜주로써 포트폴리오에 보유하고 있는데...마이너스처럼 보여도 별 걱정이 없다. 분기 별로 배당을 주

gimhaechonnom.tistory.com

'투자 이야기' 카테고리의 다른 글

| 삼성전기 목표가 27만원 (0) | 2021.07.06 |

|---|---|

| 엔비디아 배당…배당률 0.08% (0) | 2021.07.05 |

| 현대건설, 건설주 Top pick (0) | 2021.07.05 |

| 에스엠(SM), 목표가 (0) | 2021.07.04 |

| 이베스트투자증권 LG화학 애널리스트 간담회 자료 (0) | 2021.07.03 |