LG생활건강이 예상보다 낮은 실적으로, 7/23일(금) 하락을 맞았네요.

원래 우선주 1주 보유에서 1주 추매했습니다.

떨어질 때, 사는 게 주식인데...

리포트를 보니 조금 기다려야겠습니다.

LG생활건강 보통주 목표가는 200만원

그러면 우선주 목표가는 최소 100만원이네요. (이격률이 50% 언더로 낮아지길...)

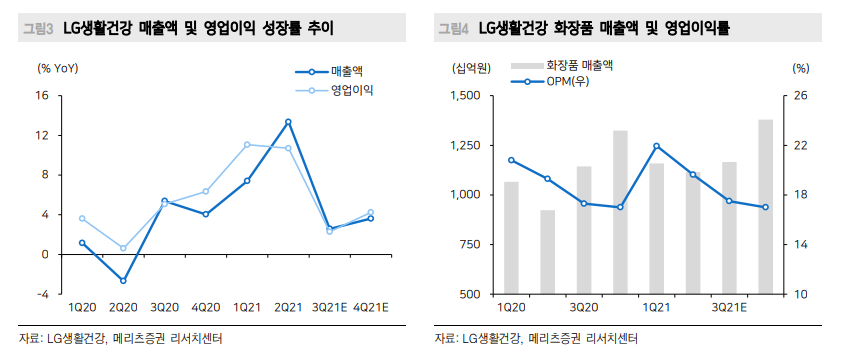

2Q21: 매출 2조 214억원(+13%), 영업이익 3,358억원(+11%), 순이익 2,218억원(+11%)

- 화장품: 면세 기저(+89% vs. 시장 +64%) vs. 중국 역기저(+16% vs. 시장 +18%)

- 생활용품: 매출 증가(피지오겔 온기 반영) vs. 이익 감소(프리미엄 비중 감소)

- 음료: 매출 증가(탄산 견조 & 비탄산 성장 전환) vs. 이익 감소(원가율 상승)

- 2H21E 성장률 축소

- 화장품 업종 전반 센티먼트 약화

- 단기 주가 약세 전망

LG생활건강은 2021년 2분기 매출액 2조 214억원(+13.4% YoY; 이하 YoY),

영업이익 3,358억원(+10.7%),

순이익 2,218억원(+11.0%)

을 기록하면서 예상치를 밑돌았다.

화장품은 광판비 증가가, 생활용품의 경우 믹스 훼손, 음료는 원가 인상이 발목이었다.

[화장품]

매출액과 영업이익으로 각각 1조 1,159억원(+20.9%), 2,192억원(+23.0%)을 시현 했다. 면세(+89.2% vs. 시장 +63.9% 추정)는 기저 효과가 뚜렷했다. 주력 브랜드 ‘후’(+100%; 비중 89%)가 배증한 가운데, ‘숨’(+50%)과 ‘오휘’(+280%)마저 강했다. 중국 (+15.9% 추정 vs. 시장 +18.4%)은 역기저 부담이 컸다(2Q20: 생건 +18.4% vs. 시장 +15.6%). ‘후’(+17%; 비중 75%)와 ‘숨’(-7%; 비중 8%) 모두 시장 성장에 못 미쳤다.

618 행사 등에 따라 마케팅 집행이 증가했다(매출 대비 광판비율 +1.0%p). 직전분기대비 증익 폭이 적었던 이유이다(화장품 OPM YoY: 1Q21 +1.1%p 2Q21 +0.4%p)

[생활용품]

매출액 4,962억원(+7.3%), 영업이익은 587억원(-7.1%)을 기록했다. '피지오겔' 온기 반영(150억원; 2020년 7월 연결)으로 매출은 선방했으나, 감익은 불가피했다. 2Q20 고가 제품 수요 증가로 2/4분기 기준 역대 최고 수익성(OPM 13.7%)을 실현했던 탓이다.

[음료]

매출액 4,094억원(+2.9%), 영업이익 579억원(-6.6%)을 기록했다. 레진 가격 인상 및 공급사 화재 영향으로 원가율이 상승하면서, 수익성이 훼손되었다(OPM -1.5%p).

투자의견 Buy(유지) 및 적정주가 2,000,000원(하향) 제시

LG생활건강에 대한 적정주가를 -5% 하향한다(EPS 변동: 2021E –7.4, 2022E -9.8%). 업 종 전반에의 투자 센티먼트가 약하다. 2H21E 중국 역기저 부담(중국 화장품 소매: 1H20 +1% 2H20 +26%) 및 면세 정체(월매출 1.5조원)로 성장률 축소가 불가피하다.

4Q21E 광군제 특수 전까지 약세 기조를 띌 것으로 판단, 보수적인 접근을 권고한다.

이 코멘트가...내 주식을 떨었트렸구나...

어차피 우선주 1주 밖에 없지만...

그래서 더 산다.

떨어질 때 사는 게 주식이 아니더냐???^^;;

발췌:analysis.downpdf (hankyung.com)

추가로, IBK투자증권에서 나온 리포트 내용도 잠깐 발췌해서 남겨봅니다.

목표가는 중국 내 K뷰티 모멘텀 둔화에 따라서, 196만원으로 하향했네요.

1) 피지오겔 매출액 21년F 830억원(기존 976억원 전망/ 인수전 연매 출 600억원), 뉴에이본 21년 매출액 3,800억원 BEP 등 HDB의 견고한 수익성을 주 도할 전망

2) 음료, 원가부담에도 가격 인상 및 정상가 판매로 실적 방어

3) 화장품, 2021년 국내외 화장품 소비 증가 트렌드를 배경, 한국의 면세점은 MS 확대로 시장 성장을 상회 할 것으로 전망된다. 다만 2분기 중국 내 성장률 둔화와 마케팅비 부담에 따른 영업이익률 하락(약 -8~9%p yoy)

국내와 미국, 일본 내 코로나19 재확산에 따른 영업 환경 부담으로 2021년 IBK추정치는 기존 연결 매출액 9.5%, 영업이익 12.1%, 순이익 16.6%에서 매출액 8.1%, 영업이익 9.9%, 순이익 12.2%로 하향 제시 한다.

이를 반영한 목표주가는 196만원[표 7]으로 하향한다. 다만 국내 환경 개선은 더딘 가운데 중국 내 경쟁도 더욱 치열해지며 K뷰티의 밸류에이션 개선은 제한적이다. 그럼에도 LG생활건강의 굳건한 포지셔닝을 기준 매수 의견을 유지한다.

발췌:analysis.downpdf (hankyung.com)

'투자 이야기' 카테고리의 다른 글

| 현대백화점 목표주가<한화투자증권 리포트> (0) | 2021.07.25 |

|---|---|

| 2Q21 탑픽 Report : 백산, 목표가 17,400원 (0) | 2021.07.24 |

| KB금융, 창립이래 최초 중간배당 결정 (2) | 2021.07.23 |

| 스튜디오드래곤, 장기투자 주식 feat 목표가 (0) | 2021.07.23 |

| 한국조선해양, 목표가(18만원) 하향이나...여전히 기대되는 업종 (0) | 2021.07.23 |