키움증권에서 나온 오늘자(5/3일) 리포트입니다. 50만원에서 55만원으로 목표주가 상향했고, 이전과 동일하게 업황을 상당히 좋게 보고 있네요.

금호석유, 비중 확대 의견 유지

우리는 금호석유를 세계 어떤 Sell-Side 분석가 보다 좋게 본다.

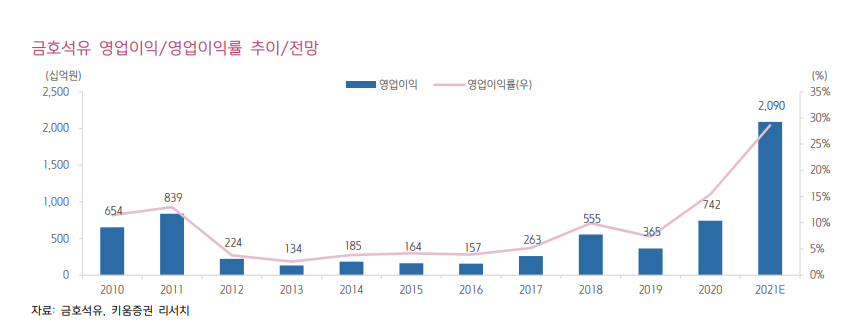

올해 1분기 뿐만 아니라 2분기 이후도 과거 2011년 슈퍼싸이클을 크게 상회하는 영업이익을 기록할 것으로 전망하기 때문이다. 우리는 동사의 올해 영업이익을 2조 901억원으로 작년 대비 181.6% 증가할 것으로 추정하고 있다. 한편 시장의 여러 가지 생각(올해 1분기 실적 피크 아웃 이론, 석탄 관련 리 스크 등)들을 존중한다. 다만 최근 주가 상승으로 동사에 대해 공매도 전략을 취하는 것은 예상보다 투자 리스크가 클 것으로 판단된다. 화학 산업의 업싸이클은 과거에도 단년에 끝나지 않는 패턴을 보여 왔고, 전염병이 완화되더라도 동사의 지속적인 제품 포트폴리오 전환 추진으로 동사는 견고한 실적을 유지할 것으로 전망되기 때문이다.

올해 2~3분기 실적 급증을 고려하여 동사에 대해 비중 확대 의견을 유지한다.

2011년 슈퍼싸이클 시기와 다른 점은 무엇인가? 현재 기말발행주식수와 2011년 슈퍼싸이클 시기의 기말발행주식수의 차이가 없는 가운데, 올해 이익과 순차입금은 2011년 대비 큰 폭의 개선이 예상된다. 2011년에는 고유가 시기로 일부 제품들의 ASP가 현재 보다 높은 상황이었으나, 현재 동사 및 지분법업체들의 주력 제품인 NB Latex, ABS, PPG, BPA, MDI 등의 스프레드 급증 및 지속적인 증설 효과로 동사의 올해 지배주주지배순이익은 2011년의 3배 이상인 1조6,523억원을 기록할 전망이다.

또한 지난 3년(2018~2020년) 동안 영업현금흐름 개선으로 동사의 올해 순차입금은 -4,142억원을 기록하며, 2011년 대비 약 2.2조원이 개선될 전망이다. 참고로 동사의 올해 합성고무부문 생산능력(부타디엔 제외)은 174.5만톤으로 2011년 대비 67.0% 증가하였고, 합성수지부문 생산능력은 90.8만톤으로 44.6% 증가하였으며, 페놀유도체(금호피앤비화학, 큐멘 제외) 생산능력은 193.3만톤으로 92.9% 증가하였고, 지분법업체인 금호미쓰이화학/금호폴리켐 의 합산 생산능력은 67.2만톤으로 159.5% 증가하였다. 한편 최근 SBR/BR/NB Latex의 타이트한 수급 상황 및 BPA/에폭시의 가격 급등을 고려 시 동사의 올해 연결 실적은 당사 추정치를 상회할 가능성도 있어 보인다. 1분기 실적 발표 후 이를 업데이트하겠다.

또한 페놀유도체는 지분율이 2011년 대비 21.8%p 증가한 것도 고려할 필요가 있다. NB Latex, 실적 피크 아웃이 걱정되는가? 백신 개발/보급 확대로 인한 니트릴 장갑 수요 감소 전망으로 동사 합성고무 부문의 주요 제품 중 하나인 NB Latex의 향후 수요 감소를 우려하는 의견들 이 많다. 투자자 입장에서는 당연한 의문 제기이다. 하지만 우리는 NB Latex 시장이 향후 2~3년 동안 수급 타이트 현상을 지속할 것으로 전망하고 있다. 우선 주요 전방인 니트릴 장갑 업체들의 증설 물량이 급증하고 있기 때문이 다. Top Glove/Hartalega/STGT/Kossan/Supermax 등 세계 TOP 5 업체 들이 올해/내년에도 매년 17~18%의 생산능력 증가가 예상되는 가운데, 중국 및 동남아시아 Tier-2 업체들의 증설 확대도 계획되어 있다. 또한 니트릴 장 갑 업체들의 자동화 및 기술 개발 확대로 인한 인력 투입 감소로 전방 산업 공급 확대 움직임이 더욱 거세질 전망이다. 이에 올해 동사 증설 및 LG화학 의 중국 신규 공장 가동에도 불구하고, NB Latex 수급은 2023년까지도 타이트한 업황을 유지할 전망이다.

금호석유 <금호폴리켐 인수 관련 코멘트> 너무나 저평가 - https://gimhaechonnom.tistory.com/m/648

금호석유 <금호폴리켐 인수 관련 코멘트> 너무나 저평가

금호석유가 지난 주 급등 이후 맥을 못 추고 있지만, 여전히 증권사 리포트는 긍정적인 시각 + 절대적인 Valuation은 너무나 저평가를 이야기 하고 있네요. 오늘자 금호석유의 금호폴리켐 인수와

gimhaechonnom.tistory.com

Malaysian Rubber Glove Manufacturers Association(이하 MARGMA)에 따르면 유행병 이후에도 장갑 착용의 구조적 소비 패턴 변화, 신흥국의 수요 증가 및 용도(음식 산업, 연구실, 클린룸, 타투, 산업용, 특수 의료용, 가정용 등) 확대로 장갑 시장은 연평균 12~15%의 수요 증가가 전망된다. 또한 메이저 장갑 업체들은 정부 계약 규모가 커서, 대부분이 수요를 충족시키기에 어려움을 겪고 있어, 장갑 ASP의 급격한 하락은 제한적으로 판단된다. 참고로 MARGMA는 올해 세계 고무 장갑 공급이 4,200억장으로 예상 수요 5,000억 장을 하회하며 숏티지 상황이 지속될 것으로 전망하였다.

한편 인도의 신규 확진자 수가 하루 40만명을 넘기는 등 신흥국 코비드19 확진수가 재차 증가 추세이다. 또한 최근 변이 바이러스의 출현 등을 고려하면, 개인적으로는 안타깝지만 보수적으로도 내년까지 장갑 수요가 감소할 가능성은 제한적으로 보인다.

투자의견 Buy(유지), 목표주가 550,000원(상향)

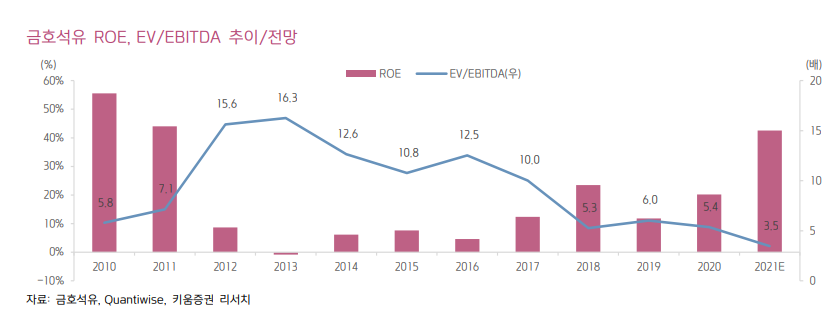

동사에 대해 투자의견 Buy를 유지하고, 목표주가는 최근 에폭시/BPA 가격 급등을 고려하여 기존 대비 10% 상향한 550,000원을 제시한다. 목표주가는 SOTP 밸류에이션을 사용하였고, 타겟 EV/EBITDA 배수는 과거 10년 평균 (10.2배)을 42% 할인한 보수적 수치(5.9배)를 적용하였다. 다운스트림 업체의 마진율 변동성을 고려하였기 때문이다. 참고로 2011년의 EV/EBITDA 배수는 7.1배였다. 다만 국내 업스트림 화학 업체들의 과도한 저평가가 지속되고 있 는 가운데, 동사가 제시한 Core 집중, 신성장 플랫폼 확보 전략 등이 적시 발표되지 않는다면, 아무리 실적이 좋아도 현재의 답답한 시가총액 밴드가 움직이지 않을 수도 있어 보인다. 구슬이 서 말이라도 꿰어야 보배가 아닌가?

금호석유, 급등 배경? 목표가 60만원 증권사 리포트 - https://gimhaechonnom.tistory.com/m/638

금호석유, 급등 배경? 목표가 60만원 증권사 리포트

오늘 오랜만에 지지부진하던 금호석유 주가가 들썩거리고 있네요. 저는 현재 우선주만 가지고 있기 때문에, 우선주 기준으로만 정리해보려고 합니다. 금호석유 2021년 1분기 실적발표 공시 - https

gimhaechonnom.tistory.com

'투자 이야기' 카테고리의 다른 글

| 금호석유 2021년 1분기 실적발표 공시 (0) | 2021.05.04 |

|---|---|

| 효성티앤씨, 목표가 120만원 리포트 (0) | 2021.05.03 |

| LG화학 2021년 1분기 실적, 목표가 (0) | 2021.04.30 |

| NEW, 키움증권 목표가 feat. 사자마자 물림. (0) | 2021.04.30 |

| 파란나라를 보았니? feat. 금호석유우 추매 (0) | 2021.04.28 |