코로나가 완화되는 시점에 맞춰서 내수 경기가 풀리고, '중기적으로는 백신 접종률 상승 이후 유흥 채널 반등, 제로 탄산 제품 확대, 수제맥주 OEM 확대 등을 통한 주류 공장 가동률 개선'된다고 생각하면, 롯데칠성의 실적 개선세는 더욱 강해질 거라고 판단한다. 코로나 이후, 음식료주의 상승이 기대되는 시점이 아닌가 싶고, 이번 여름 휴가철에 맞춰...지지부진할 때 주식을 get하는 것도 좋은 idea이지 않을까 싶다!

아래는, 대신증권, 하이투자증권, 하나금융투자, 키움증권 리포트 내용를 발췌하고,

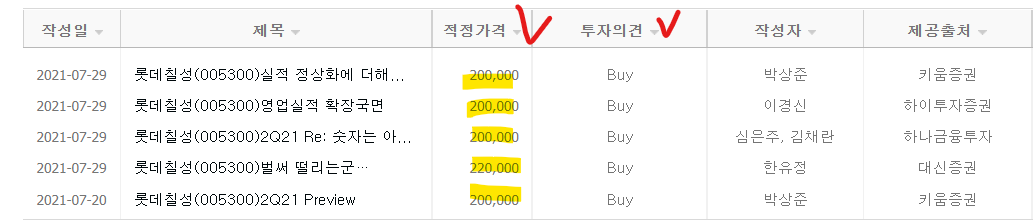

20~22만원 target price를 형성하고 있다.

(주로, 22만원의 대신증권 내용으로 정리해봄)

투자의견 매수, 목표주가 220,000원 by 대신증권

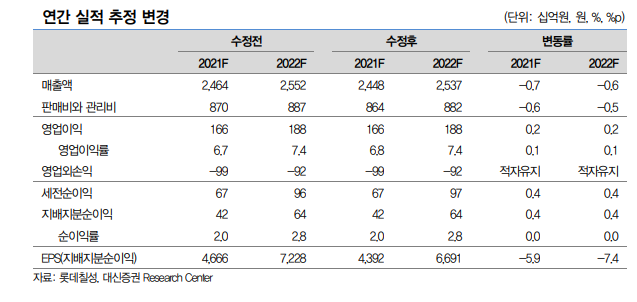

- 지난 발간자료(07/16) 대비 실적 추정치의 변동이 크지 않아 종전 목표주가 유지.

가정용 채널을 중심으로 한 실적 성장이 3분기에도 지속될 전망

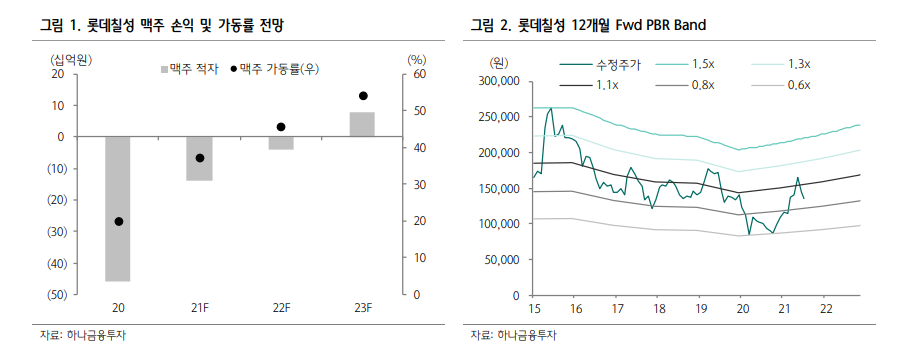

- 맥주 공장 가동률 개선 추세 지속으로 하반기 이후로도 증익 흐름 지속 기대

- 음식료 업종 차선호주 유지

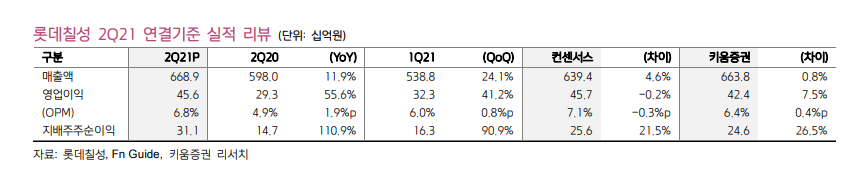

기대치에 부합한 2분기

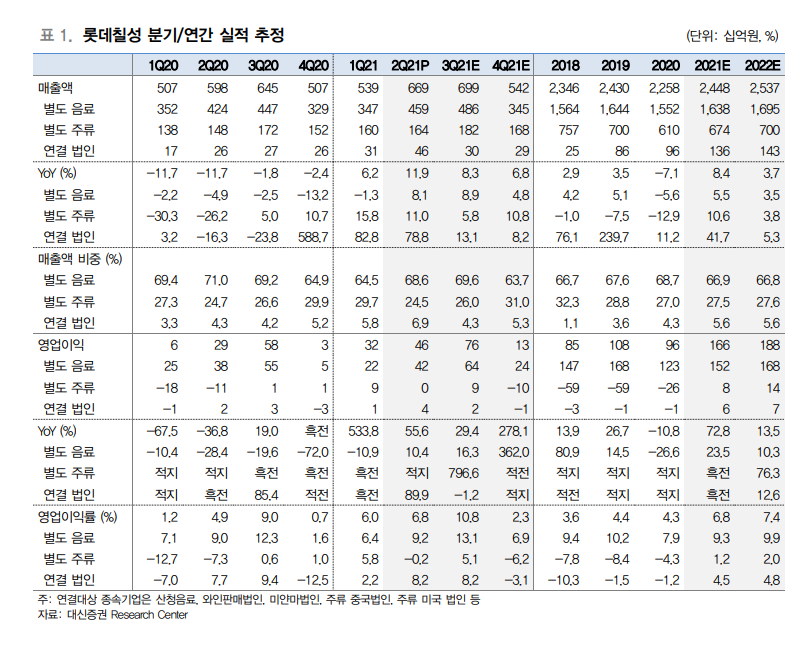

- 2021년 2분기 롯데칠성 매출액은 6,689억원(+12% yoy, +24% qoq), 영업이익 456억원(+56% yoy, +41% qoq)

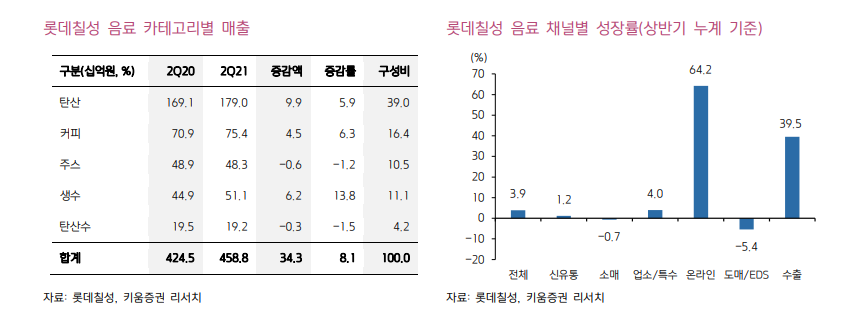

- [음료]

제로 신제품 판매 호조로 탄산음료 매출 성장이 두드러졌으며 전년 기저 효과로 커피음료, 생수 판매 회복 추세

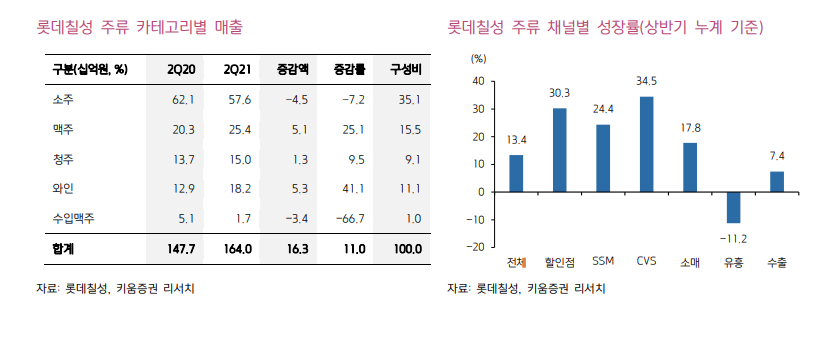

- [주류]

사회적 거리두기 영향으로 유흥 주류 시장 부진이 이어지며 오리지널 클라우드와 소주 판매 감소가 불가피.

5월부터 반영되기 시작한 수제맥주 OEM 실적 반영 영향과 클라우드생드래프트 매출액이 전년 동기 대비, 전분기 대비 성장세가 이어진 영향으로 주류 매출 역시 두자릿 수의 성장세 시현

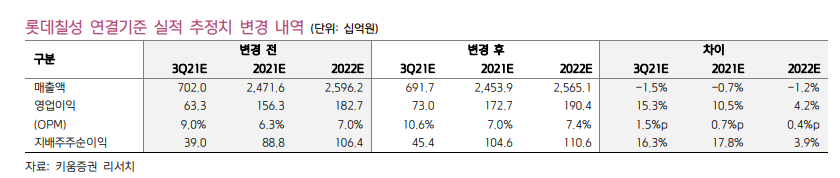

기대치를 상회할 3분기

- 3분기 롯데칠성 매출액은 6,985억원(+8% yoy, +4% qoq), 영업이익은 755억 원(+29% yoy, +66% qoq)으로 컨센서스 영업이익 676억원 상회 전망

1) 우호적인 날씨 영향,

2) 핵심 카테고리인 탄산∙맥주 SKU 확대 효과,

3) 수제맥주 OEM 매출 확대 영향이 주효

롯데칠성 : 키움증권 목표가 20만원

중기적으로는 백신 접종률 상승 이후 유흥 채널 반등, 제로 탄산 제품 확대, 수제맥주 OEM 확대 등을 통한 주류 공장 가동률 개선에 주목할 필요가 있다. 전반적으로 시장 수요 환경이 개선되는 가운데, 제품 믹스가 개선되고, 전사 생산 자원의 효율성이 개선될 가능성이 높기 때문이다.

하이투자증권 - 투자의견 BUY, 목표주가 200,000 원 유지

롯데칠성의 2021 년 연결기준 매출액과 영업이익은 전년동기대비 각각 +9.1%, +64.3% YoY 성장할 것으로 판단한다. 현 시점은 음료와 주류, 두 사업부문 모두 영업 기초체력이 개선되는 온전한 턴어라운드 구간이라는 부분에 주목하자. 향후 음료부문의 외형 회복과 이와 관련된 이익증가, 그리고 주류의 가동률 증가를 바탕으로 한 영업실적 개선세가 지속될 것으로 예상하며, 추정치의 경우 대외변수를 고려한 보수적 가정을 바탕으로 한 것으로 추가 성장 가능성 또한 열어둘 필요가 있다. 영업실적 확장국면임에 따라 향후 주가 또한 유의미한 우상향 흐름이 이어질 전망이다.

발췌:analysis.downpdf (hankyung.com), 2013년 0월 0일 (hankyung.com), analysis.downpdf (hankyung.com)

'투자 이야기' 카테고리의 다른 글

| 디오, 최대주주 지분 매각 이슈 feat 목표가 (4) | 2021.07.30 |

|---|---|

| GS건설 실적발표 & 리포트 요약 (3) | 2021.07.30 |

| 신한지주 분기배당 실시, 배당율 6% 이상 (19) | 2021.07.29 |

| JB금융지주, 우량한 실적&목표가 (0) | 2021.07.29 |

| 삼성카드, 실적과 고배당주 추천 (0) | 2021.07.29 |