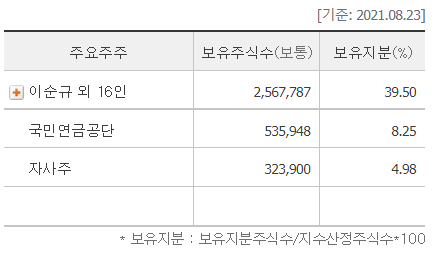

대한유화, 2018년 현재 이순규와 국민연금이 각각 39.5%, 8.25% 보유

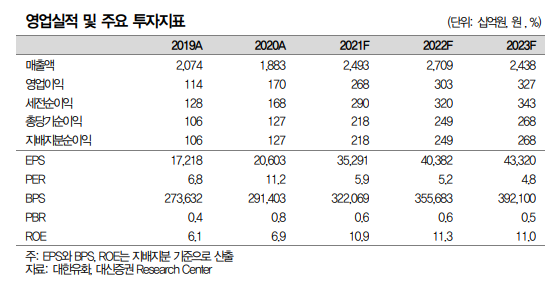

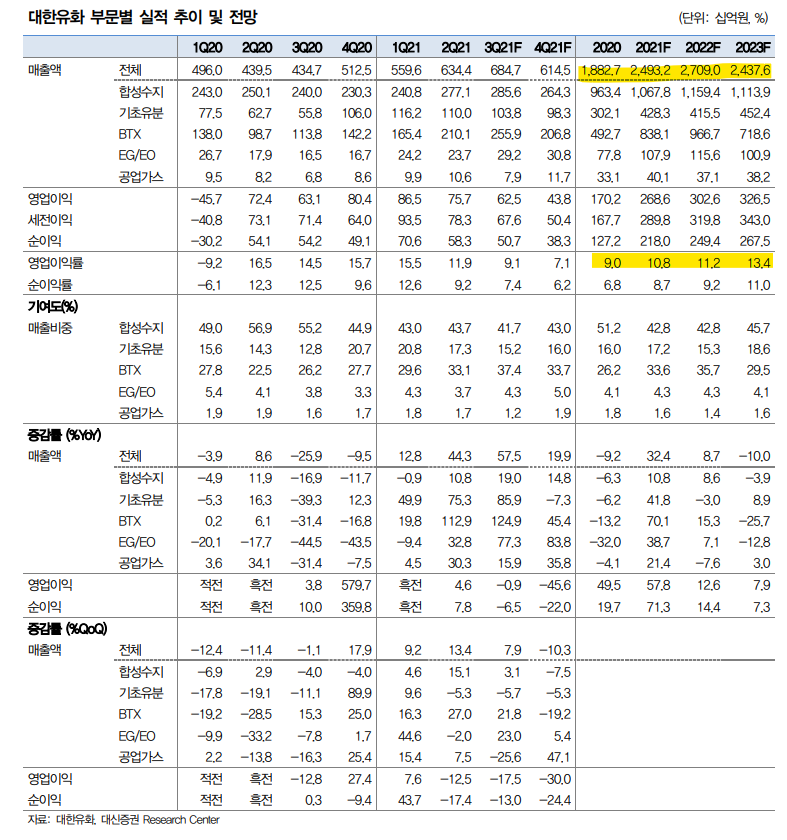

- 대한유화의 실적은 합성수지, 기초유분, BTX, EG/EO 등으로 구분

- 주요 생산제품: 에틸렌(80만톤/년), HDPE(53만톤/년), PP(47만톤/년), MEG(20만톤/년),

주가 변동요인

- 미중 무역 분쟁 완화 기대감

- 중국 경기 부양책에 따른 중국 제조업 경기 개선

- 주력 제품 가격/스프레드 변화

- 국제 유가 및 환율 변동

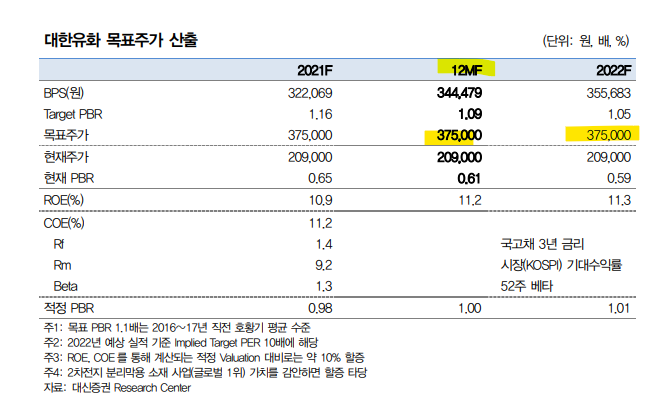

투자의견 매수 유지, 목표주가 375,000원으로 6.3% 하향

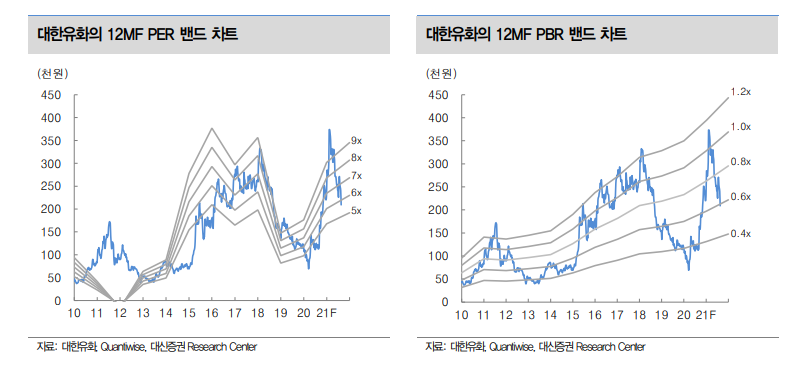

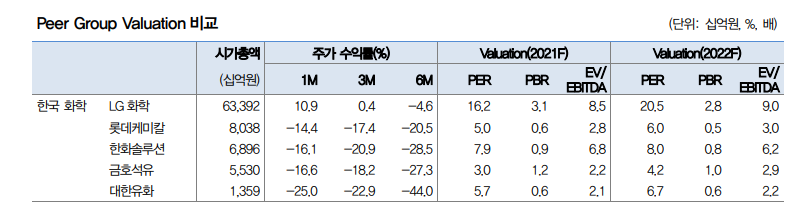

- 목표주가는 12MF BPS에 목표 PBR 1.1배를 적용 vs. PER 기준 10배 수준

- 실적 추정치 변경에 따른 BPS 하락을 반영하여 목표주가도 소폭 하향 조정

- 목표주가는 2차전지 소재 사업 가치를 반영한 PER 기준(14.6배, Bull Case)과 화학 업종의 일반적인 Valuation인 PBR 기준(0.7배, Bear Case)의 평균 수준

- SKIET의 12MF PER은 81배로 50%의 할인을 적용해도 2차전지 소재 사업(분 리막용 PE/PP)에 40배 적용 가능 판단(vs. 한국 2차전지 소재 평균 약 50배)

- 이익 기여도를 감안한 적정 PER은 14.6배로 12MF EPS에 적용 시,

주가 기준 53.6만원에 해당(현재 주가 대비 상승여력 +156% 수준)

- 화학 시황 둔화에 대한 우려로 주가는 하락했으나 2차전지 소재 사업의 성장을 통해 연평균 10% 전후의 전사 이익 성장은 기대 가능할 것으로 예상

- 반면 현재 주가는 12MF PER 5.7배에 불과해 우려는 충분히 반영된 수준으로 판단되며, 가장 저평가된 2차전지 소재 업체를 저가에 매수할 기회라고 판단

3Q21 영업이익 625억원(-18% QoQ)으로 컨센서스(710억원) 하회 전망

- 중국, 한국 중심의 예정된 신증설 물량이 유입되는 가운데 델타 변이 등에 따른 코로나19 재확산으로 수요 위축이 이어지면서 부진한 시황 흐름이 지속되고 있기 때문(HDPE, PP 등 주력 제품의 스프레드가 전분기 대비 약 22% 하락)

- 다만 3~4월을 고점으로 가파른 하락세를 보였던 스프레드가 8월 들어 다소 진정되는 모습은 긍정적 vs. 큰 폭의 추가 시황 조정 가능성 역시 제한적 판단

- 수요 부진의 주원인인 아시아 신흥국에서의 코로나19 확산세 진정 시,

수요 개선과 함께 재고 축적(Re-stocking)이 나타나며 시황 반전도 가능할 전망

발췌:analysis.downpdf (hankyung.com)

'투자 이야기' 카테고리의 다른 글

| SK, 목표가 (SK머티리얼즈 합병) (10) | 2021.08.26 |

|---|---|

| 항서제약, 서학개미들은 손절중 feat. 나는 holding! (4) | 2021.08.25 |

| 리콜 쇼크에 흔들린 LG화학…주가 전망은? (28) | 2021.08.24 |

| 텐센트, 실적은 좋지만...어둡다. 목표가:939 hkd (4) | 2021.08.24 |

| 중국 항서제약 실적 review + 목표가 (5) | 2021.08.24 |